قرارداد مابه التفاوت یا سی اف دی چیست؟

در دنیای سرمایه و بازار بورس، اصطلاحات مختلفی وجود دارند که دانستن هر کدام برای ورود به این بازار الزامی است. قرارداد مابه التفاوت (Contract For Difference) یا نامی که به اختصار به آن دادهاند، یعنی CFD، در حقیقت یکی از ابزارهای معاملاتی در دنیای بورس است. این قرارداد بیشتر با هدف کم کردن میزان ریسک معاملات استفاده میشود. قرارداد مابه التفاوت، نوعی ابزار مشتقه در معاملات است. بر اساس این قرارداد، خریدار و فروشنده توافق میکنند که میزان اختلاف یا همان مابه التفاوت قیمت کنونی با قیمت زمان قرارداد را بر اساس دارایی پایه، به یکدیگر پرداخت کنند. در صورتی که میزان این تفاوت رشد مثبت داشته باشد، خریدار آن را به فروشنده پرداخت میکند و اگر تفاوت منفی بود، فروشنده باید اختلاف قیمت را پرداخت کند. این قرارداد در تمامی بازارهای بورس، ارز و دیگر بازارهای مالی وجود دارد.

مفهوم دارایی پایه در CFD چیست؟

گفتیم که این قرارداد سی اف دی بر اساس تفاوت قیمت دارایی پایه محاسبه میشود. دارایی پایه در معاملات سی اف دی، شامل انواع داراییها مانند ارز دیجیتال، شاخص بورس، کالا، سهام و دیگر ابزار بازار بورس و سرمایه است. این فراوانی دارایی پایه، به معاملهگران این فرصت را میدهد که بدون اینکه بهدنبال مالکیت فیزیکی دارایی باشند، آن را خرید و فروش کنند. به زبان ساده، یک معامله گر با استفاده از معاملات مابه التفاوت، هنگامی که در بازار بورس جهانی فعالیت دارد، میتواند بدون در دست داشتن مالکیت سهام یک شرکت خاص، از طریق نوسانگیری، و با کمک ضریب اهرمی بالا، از خرید و فروش آن سهام، به سود خوبی دست پیدا کند.

ضریب اهرمی در معاملات مابه التفاوت چیست؟

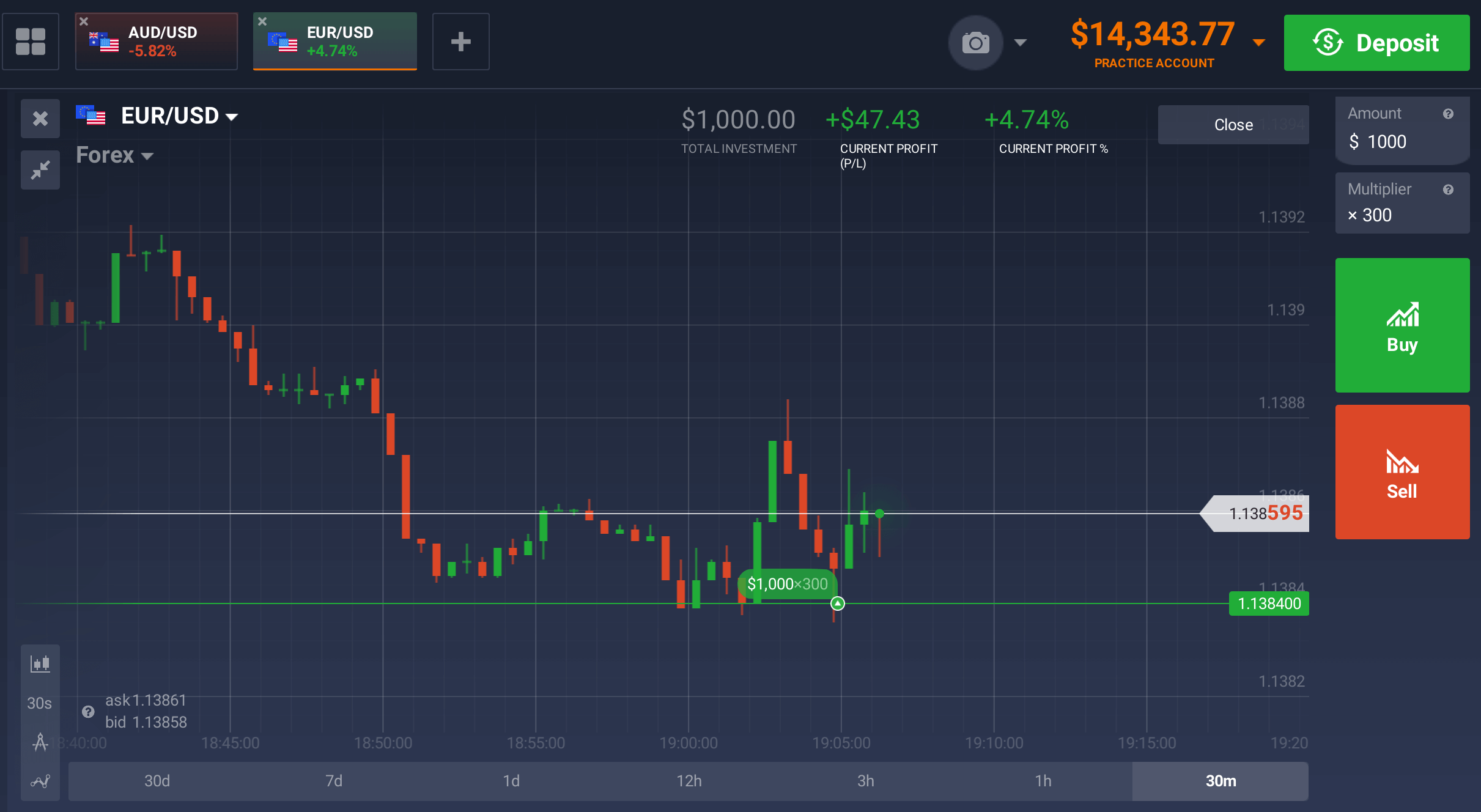

ضریب اهرمی یکی دیگر از قابلیتهای بازار بورس است. زمانی که معاملهگر، سرمایه لازم برای معامله در بازار خاصی را نداشته باشد، با استفاده از CFD میتوانند بخشی از کل مبلغ مورد نیاز برای معامله را پرداخت کرده و از سود حاصل از آن معامله استفاده کنند. این امکان معامله با سرمایه کم را در بازار بورس، ضریب اهرمی میگویند. ضریب اهرمی در معاملات بازار ارز دیجیتال، که قیمت بعضی از ارزها، مانند بیت کوین، گاهی بسیار بالاست، بهکار میآید.

مزایا و معایب معاملات مابه التفاوت

این ابزار معاملاتی همانند دیگر ابزار مشتقه بازار بورس و سرمایه، مزایا و معایب خاص خودش را دارد. شاید یکی از مزایای سی اف دی، وجود اهرم معاملاتی است که امکان سود خوب از سرمایهای کم را به معاملهگران میدهد. مزیت دیگر قابلیت استفاده آن در دو طرف بازار است. تاریخ اعتبار قراردادهای بورس، یک بازه زمانی مشخص است که طرفین آن را تعیین میکنند و بعد از آن زمان، قرارداد باطل شده و طرفین باید میزان دارایی را تسویه کنند. اما در مورد معاملات سی اف دی چنین نیست. دو طرف معامله میتوانند قرارداد خود را بدون تاریخ انقضا منعقد کنند. معاملات سی اف دی، معاف از مالیات هستند اما کارمزد مشخصی دارند. با استفاده از سی اف دی، معاملهگر میتواند در بازارهای گوناگون سرمایه مانند ارز دیجتال و فارکس هم فعالیت کرده و نیازی به حساب معاملاتی جدا برای هر بازار ندارد.

ریسک بالای قرارداد سی اف دی، یکی از معایب این معامله است. از طرفی افراد در این معامله، مالک یک دارایی فیزیکی نیستند. این قابلیت، هم میتواند بهعنوان یک ویژگی مثبت که دست معاملهگر را باز گذاشته، به حساب بیاید یا ویژگی منفی در بازار سرمایه محسوب شود. یکی دیگر از معایب معاملات سی اف دی، پذیرفته نشدن آن در بعضی از بازارهای بورس است.

پایانبندی

قرارداد مابه التفاوت یک ابزار مشتقه در بازار بورس است که به خودی خود ارزشی ندارد و از دارایی پایه ارزش میگیرد. سی اف دی برای افرادی که دارایی و سرمایه زیاد برای معامله در بازار بورس ندارند، یک موقعیت بسیار خوب است که از نوسانگیری و با کمک ضریب اهرمی بالا، به سود خوبی دست پیدا کنند. در این معامله، سرمایهگذار اگر سهام شرکتی را خریداری کند، مالک حقیقی آن سهام نیست، اما از افزایش سود آن سهام، سود خواهد برد. اما باید توجه داشت که این معاملات ریسک بسیار زیادی هم دارند. افرادی که در بازار سهام و بورس فعالیت میکنند، باید در کنار آشنایی با انواع تحلیل تکنیکال و تحلیل بنیادی، با انواع ابزار مشتقه در بازارهای مالی، نیز آشنا بوده و در هنگام لزوم و با توجه به میزان سرمایه، و نوسانات بازارهای مختلف، مسیر سرمایه گذاری را تغییر دهند.