10 اندیکاتور تحلیل تکنیکال که هر فعال بورسی باید بشناسد

اندیکاتور چیست؟

اندیکاتورها مجموعهای از فرمولها و ابزارهای ریاضی هستند. تحلیلگران با استفاده از اندیکاتور تحلیل تکنیکال میتوانند:

- نقاط دقیق ورود و خروج به بازار مورد نظر خود را پیدا کنند.

- جهت روند بازار را به درستی تشخیص دهند.

- تأثیر احساسات و هیجانات انسانی روی تصمیمگیریهای خود را به حداقل برسانند.

درمجموع دو نوع اندیکاتور تحلیل تکنیکال وجود دارد: اندیکاتورهای متقدم و اندیکاتورهای متأخر. اندیکاتورهای متقدم کمک میکنند تا با پیشبینی قیمت سهام در آینده، کسب سود کنید. اندیکاتورهای متقدم با وجود افزایش ریسک، سود بیشتری را برای سرمایهگذار فراهم میکند. این اندیکاتورها از طریق اندازهگیری میزان اشباع خرید یا اشباع فروش سهام عمل میکنند. دلیل نامگذاری این اندیکارتورها آن است که اندیکاتورهای متقدم، همواره کمی جلوتر از قیمت بازار هستند. به این معنا که هر تغییری در روند بازار، ابتدا در اندیکاتورهای متقدم ظاهر شده و سپس در بازار مشاهده میشود. اندیکاتورهای متأخر برای بررسی جابجایی قیمت در روندهای نسبتاً طولانی مناسب است. البته این اندیکاتورها درباره همه تغییرات احتمالی قیمت هشدار نمیدهند. اندیکاتورهای متأخر همواره عقبتر از روند بازار حرکت میکنند. هر تغییری در روند قیمت بازار، با کمی فاصله زمانی در این اندیکاتورها مشاهده میشود. شاید اینطور به نظر برسد که اندیکاتورهای متقدم جزء بهترین اندیکاتورها هستند. اما درحقیقت، به دلیل درصد خطای بالای آنها، چندان مورد اطمینان نیستند. در این مقاله به آموزش اندیکاتور میپردازیم و بهترین اندیکاتورها را در بازار بورس معرفی میکنیم.

میانگین متحرک (MA)

میانگین متحرک (MA) یا میانگین متحرک ساده (SMA)، اندیکاتوری است که برای شناسایی جهت روند فعلی قیمت، بدون در نظر گرفتن حرکات شارپی کوتاهمدت استفاده میشود. منظور از حرکات شارپی، افزایش یا کاهش ناگهانی قیمت در مقیاسی بزرگ و قابل توجه، و در یک بازه زمانی کوتاه است. اندیکاتور تحلیل تکنیکال میانگین متحرک، میانگین قیمت را در یک بازه زمانی مشخص محاسبه نموده و سپس همراه با حرکت قیمت، به سمت جلو پیش میرود. با استفاده از این اندیکاتور تحلیل تکنیکال میتوان بدنه اصلی حرکت قیمت را تعیین نموده و درنتیجه جهت روند بازار را مشخص کرد. دادههای مورد استفاده، بستگی به طول میانگین متحرک دارد. به عنوان مثال یک میانگین متحرک 200 روزه، به 200 روز داده نیاز دارد. با استفاده از اندیکاتور میانگین متحرک میتوانید سطوح حمایت و مقاومت را بررسی کرده و تاریخچه بازار را مشاهده کنید. این بدان معناست که میتوانید با استفاده از این اندیکاتور، الگوهای قیمت سهام در آینده را نیز پیشبینی کنید.

میانگین متحرک نمایی (EMA)

میانگین متحرک نمایی شکل دیگری از میانگین متحرک است. این اندیکاتور برخلاف میانگین متحرک ساده، وزن بیشتری را روی دادههای جدید قرار میدهد. در صورت استفاده از سایر شاخصها، میانگین متحرک نمایی به معاملهگران کمک میکند تا حرکتهای قابلتوجه بازار را پیشبینی کرده و مشروعیت آنها را ارزیابی کنند. محبوبترین میانگینهای متحرک نمایی برای دورههای کوتاهمدت، میانگین متحرک نمایی 12 و 25 روزه است. درحالی که میانگین متحرک نمایی 50 و 200 روزه به عنوان اندیکاتورهای بلندمدت مورد استفاده قرار میگیرند.

اندیکاتور استوکاستیک (Stochastic)

جورج سی.لین، مبدع اندیکاتور تحلیل تکنیکال استوکاستیک، معتقد بود قیمت تمایل دارد در روندهای صعودی به سقف قیمت، و در روندهای نزولی به کف قیمت نزدیک شود. سی.لین، اندیکاتور استوکاستیک را برمبنای همین نظریه تعریف کرده است. استوکاستیک اندیکاتوری است که قیمت بسته شدن یک سهم را با طیف وسیعی از قیمتهای آن در طی زمان مقایسه میکند. این اندیکاتور از یک مقیاس صفر تا 100 استفاده میکند و یکی از بهترین اندیکاتورها برای تشخیص نقاط مطلوب خرید یا فروش سهام است. مقادیر زیر 20 به طور کلی نمایانگر بازار اشباع فروش و مقادیر بالای 80 نشاندهنده بازار اشباع خرید است. اگر یک روند جدی وجود داشته باشد، لزوماً اصلاح یا افزایش قیمت رخ نخواهد داد.

اندیکاتور میانگین متحرک همگرایی و واگرایی (MACD یا مکدی)

اندیکاتور مکدی برای نخستین بار توسط دکتر بیل ویلیامز، معرفی شده است. مکدی اندیکاتوری است که با مقایسه دو میانگین متحرک، تغییرات مومنتوم (momentum) را تشخیص میدهد. معاملهگران با استفاده از این اندیکاتور تحلیل تکنیکال میتوانند فرصتهای خرید و فروش بالقوه را در نزدیکی سطوح حمایت و مقاومت شناسایی کنند. همگرایی به این معناست که دو میانگین متحرک مورد نظر در حال جمع شدن هستند، در حالیکه واگرایی به معنای دور شدن از یکدیگر است. همگرایی میانگینهای متحرک به معنای کاهش مومنتوم، و کاهش قدرت بازار است. در حالی که اگر میانگینهای متحرک در حال واگرایی باشند، مومنتوم افزایش مییابد، درنتیجه قدرت بازار نیز رو به افزایش خواهد بود.

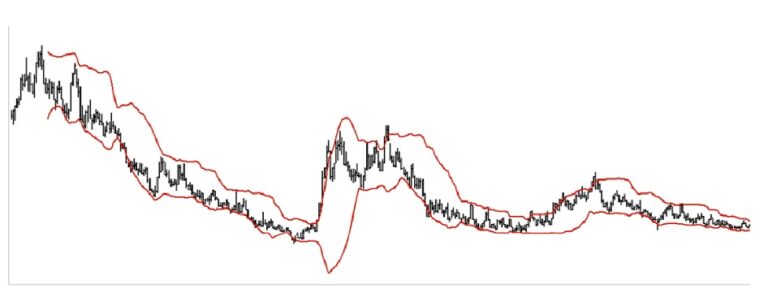

اندیکاتور باند بولینگر (Bollinger bands)

منحنی نرمال به منحنی گفته میشود که بیشتر دادههای آن حول محور میانگین آنها قرار دارند. شکل این منحنی معمولاً به صورت یک زنگوله است. انحراف معیار یا واریانس نیز کمیتی است که متوسط فاصله دادهها از مقدار میانگین را نشان میدهد. شخصی به نام آقای بولینگر، با استفاده از تعریف منحنی نرمال و انحراف معیار، اندیکاتور تحلیل تکنیکال باند بولینگر را معرفی کرده است. این اندیکاتور، یکی از بهترین اندیکاتورها در تحلیل رفتار قیمت است و توسط بسیاری از تحلیلگران تکنیکال مورد استفاده قرار میگیرد. باند بولینگر اندیکاتوری است که بیانگر دامنه معاملات یک سهام است. افزایش یا کاهش عرض باند نشاندهنده نوسانات اخیر است. هر چه این باندها به هم نزدیکتر باشند (یا نازکتر باشند)، نوسانات بازار کمتر است. همچنین هرچقدر باندها عریضتر باشند، نوسانات بازار نیز بیشتر میشود. اندیکاتور تحلیل تکنیکال باند بولینگر، برای تشخیص زمانی که سهام خارج از سطح معمول خود معامله میشود، مفید است. از این ابزار بیشتر برای پیشبینی تغییرات طولانیمدت قیمت استفاده میشود. وقتی قیمت به طور مداوم خارج از حد بالای پارامترهای باند، نوسان کند، میتواند در حالت اشباع خرید قرار بگیرد. همچنین در صورتی که پایینتر از حد پایین باند، نوسان کند، میتواند در حالت اشباع فروش باشد.

اندیکاتور شاخص قدرت نسبی (RSI)

اندیکاتور تحلیل تکنیکال شاخص قدرت نسبی، بیشتر برای شناسایی حرکت و شرایط بازار، و همچنین سیگنالهای هشداردهنده شروع نوسانات قابلتوجه قیمت به کار میرود. این اندیکاتور که توسط فردی به نام جی. ولز. وایلدر ابداع شده است، میانگین افزایش قیمتها را در یک بازه زمانی تعیین شده محاسبه کرده و عدد به دست آمده را بر میانگین کاهش قیمت در همان بازه زمانی تقسیم میکند. درنهایت، نتیجه به دست آمده از این روش، به صورت عددی بین صفر تا 100 بیان میشود. یک دارایی در سطح 70، اغلب به عنوان اشباع خرید در نظر گرفته میشود. در حالی که دارایی با RSI حدود 30، به عنوان اشباع فروش شناخته میشود. یک سیگنال اشباع خرید نشان میدهد که سودهای کوتاهمدت ممکن است به نقطه بلوغ خود برسند و سهمها در حالت اصلاح قیمت قرار بگیرند. در مقابل، یک سیگنال اشباع فروش میتواند به این معنا باشد که کاهش کوتاهمدت، میتواند به بلوغ برسد و داراییها افزایش قیمت بدهند.

فیبوناچی اصلاحی

فیبوناچی اصلاحی شاخصی است که میتواند میزان حرکت یک بازار را در مقایسه با روند فعلی خود مشخص کند. اصلاح، زمانی رخ میدهد که بازار دچار یک افت موقتی شود. این وضعیت همچنین با عنوان پولبک نیز شناخته میشود. معاملهگرانی که فکر میکنند بازار در حال حرکت است، از فیبوناچی اصلاحی برای تأیید نظر خود استفاده میکنند. دلیل این امر کمک به تشخیص سطوح مقاومت و حمایت احتمالی، ودرنتیجه شناسایی روندهای نزولی یا صعودی است. از آنجا که معاملهگران میتوانند با استفاده از این اندیکاتور سطوح حمایت و مقاومت را شناسایی کنند، قادر خواهند بود درباره زمانهای ورود یا خروج خود به یک سهم با اطمینان بیشتری تصمیمگیری کنند.

ابر ایچیموکو (Ichimoku cloud)

ابر ایچیموکو مانند بسیاری از اندیکاتورهای تحلیل تکنیکال دیگر، سطوح حمایت و مقاومت را مشخص میکند. با این حال، اندیکاتور تحلیل تکنیکال ابر ایچیموکو حرکات قیمت را نیز تخمین زده و سیگنالهایی در اختیار معاملهگران قرار میدهد تا در تصمیمگیریهای خود استفاده کنند. معنی ایچیموکو در زبان انگلیسی «one-look equilibrium chart» است. اگر بخواهیم این عبارت را به فارسی ترجمه کنیم، باید بگوییم تحلیلگران با یک نگاه به نمودار میتوانند به سیگنالهای خرید و فروش دست یابند. به همین دلیل این اندیکاتور تحلیل تکنیکال توسط معاملهگرانی که نیاز به کسب اطلاعات زیاد از یک نمودار دارند، استفاده میشود. به طور خلاصه، این اندیکاتور روند بازار و سطوح حمایت و مقاومت فعلی را نشان داده و سطوح قیمت آینده را پیشبینی میکند.

انحراف معیار (Standard deviation)

انحراف معیار اندیکاتوری است که به اندازهگیری میزان حرکت قیمتها کمک میکند. معاملهگران با استفاده از این اندیکاتور تحلیل تکنیکال مشخص میکنند که نوسانات تا چه حد در قیمتها اثرگذارند. البته با این روش نمیتوان تعیین کرد که روند قیمت صعودی خواهد بود یا نزولی. فقط میتوان گفت که قیمت تحت تأثیر نوسانات قرار خواهد گرفت یا خیر. انحراف استاندارد، حرکات قیمت روز را با نوسانات گذشته قیمت مقایسه میکند. بسیاری از معاملهگران معتقدند که حرکتهای بزرگ قیمت به دنبال تغییرات قیمت کوچک ایجاد میشوند.

اندیکاتور شاخص میانگین جهتدار (ADX)

اندیکاتور تحلیل تکنیکال میانگین جهتدار، اهمیت روند قیمت را نشان میدهد. این اندیکاتور در مقیاس صفر تا 100 عمل میکند. در این مقیاس، مقادیر بالای 25، روند قوی و زیر 25 نیز تصادفی در نظر گرفته میشود. معاملهگران میتوانند از این اطلاعات برای پی بردن به تداوم صعودی یا نزولی بودن روند قیمت استفاده کنند. اندیکاتور میانگین جهتدار معمولاً بر اساس میانگین متحرک دامنه قیمت 14 روزه محاسبه میشود. البته نباید فراموش کرد که اندیکاتور شاخص میانگین جهتدار هرگز نشان نمیدهد که روند فعلی قیمت ممکن است ادامه یابد یا خیر، فقط قدرت و اهمیت آن را مشخص میکند. با کاهش قیمت، اندیکاتور میانگین جهتدار افزایش مییابد. این مسئله نشانگر روند نزولی شدید است.

قبل استفاده از اندیکاتورهای تحلیل تکنیکال این نکات را در نظر بگیرید

اولین قانون استفاده از اندیکاتورهای معاملاتی این است که هرگز خود را به یک اندیکاتور محدود نکنید و البته بیش از حد از اندیکاتورهای مختلف نیز استفاده نکنید. روی تعداد معدودی از اندیکاتورها متمرکز شوید که فکر میکنید بهترین نتیجه را برای شما خواهند داشت. همچنین باید اندیکاتورهای تحلیل تکنیکال را درکنار ارزیابیهای شخصی خود از روند قیمتها به کار ببرید. نکته مهمی که باید به یاد داشته باشید این است که تلاش شما در جهت تأیید یک سیگنال خاص باشد. اگر از یک اندیکاتور تحلیل تکنیکال سیگنال خرید دریافت کردید و از بررسی روند قیمت به سیگنال فروش رسیدید، باید از یک اندیکاتور دیگر یا بازههای زمانی مختلف استفاده کنید. نکته مهم دیگر آن است که هیچوقت از استراتژی معاملاتی خود صرف نظر نکنید. قوانین تعیین شده شما در تجارت، هنگام استفاده از اندیکاتورها نیز باید در نظر گرفته شوند.

کلام آخر

اندیکاتورها یکی از مهمترین ابزارهای تحلیل تکنیکال هستند. با تسلط روی این ابزارها قادر خواهید بود بهترین نقاط را برای خرید و فروش خود پیدا کنید و میزان سود حاصل از سرمایهگذاری خود را افزایش دهید. آکادمی دکتر ژند با آموزش اندیکاتور و معرفی بهترین اندیکاتورها در بازار بورس، شما را با روش به کارگیری این ابزارها آشنا میکند. پکیج اندیکاتورها، اسیلاتورها و استراتژی یک بسته آموزشی کامل است که شما را از هر منبع آموزشی دیگری بینیاز میکند. جهت کسب اطلاعات بیشتر درباره این بسته آموزشی اینجا کلیک کنید.