چگونه در فارکس الگوهای هارمونیک را شناسایی کنیم؟

بازار فارکس مخفف کلمهی Foreign exchange یا تبادل ارز خارجی هست که به صورت Forex نوشته میشود. در این بازار میتوان برابری ارزهای مختلف را در برابر هم معامله کرد. در واقع، فارکس بازار برابری ارزهاست. ارزهای مختلف در این بازار نسبت به هم سنجیده میشوند و نرخ برابری ارزها به دست میآید. این بازار، به صورت مستقیم، ربطی به سهام، طلا و نفت ندارد. برای معامله بهتر در این بازار، بهتر است به شناسایی الگوهای هارمونیک در فارکس مسلط باشید. فارکس با وجود اینکه بازار پرنوسانی است، امن هم هست؛ به این معنا که در این بازار کمتر حرکات غیرقابلتصور مشاهده میشود و ارزی وجود ندارد که یکشبه نابود شود. وقتی میخواهیم ارزی را در بازار فارکس مبادله کنیم، در حقیقت ارزی را با ارز دیگری مقایسه میکنیم.

انواع جفت ارزها

در بازار فارکس صدها جفت ارز وجود دارند که معاملهگران میتوانند آنها را معامله و بر روی آنها سرمایهگذاری کنند. برخی از این جفت ارزها حجم زیادی دارند، برخی مشهورتر هستند و .... جفت ارزها معمولاً به سه دستهی جفت ارزهای اصلی، کراس، و اگزوتیک تقسیم میشوند که هرکدام زیرمجموعههای زیادی دارند.

جفت ارزهای اصلی

جفت ارزهای اصلی اغلب مورد معامله قرار میگیرند و تقریبا هشتاد درصد حجم معاملات بازار فارکس را تشکیل میدهند. این جفت ارزها معمولاً دارای نوسانات کم و نقدینگی بالا هستند. جفت ارزهای اصلی مربوط به اقتصادهای پایداری هستند که مدیریت عالی دارند، کمتر به دستکاری قیمتها حساس هستند و اسپریدهای کمتری نسبت به سایر جفتها دارند.

جفت ارزهای کراس

جفت ارزهایی که دلار آمریکا در آنها نیست، اما حاصل برابری ارزهای بزرگ دنیا هستند، جفت ارز کراس نامیده میشوند. قبلاً قیمت کراسها اول به دلار آمریکا تبدیل میشد، سپس تبدیل به ارز مورد نظر؛ اما اکنون این جفت ارزها به صورت مستقیم مبادله میشوند. اغلب کراسهایی که بیشتر معامله میشوند، شامل ارزهای فرعی هستند؛ مانند یورو/ پوند، یورو/ ین، پوند/ ین). این جفت ارزها معمولاً دارای نقدینگی کمتر و نوسانات بیشتری نسبت به جفت ارزهای اصلی هستند.

جفت ارزهای اگزوتیکها

به جفت ارزهایی که در بازار فارکس معاملات کمتری بر روی آنها صورت میگیرد و جفت ارزهای حائز اهمیتی نیستند، جفت ارزهای اگزوتیک میگویند. جفت ارزهای اگزوتیک اغلب ارزهای اقتصادهای کوچکتر یا نوظهور هستند که با یک ارز اصلی همراه شدهاند. این جفت ارزها در مقایسه با ارزهای اصلی و کراسها، در معاملات با ریسک و خطر بیشتری همراه هستند، زیرا نقدینگی کمتر و نوسانات بیشتری دارند؛ همچنین نسبت به دستکاری قیمتها حساس هستند. جفت ارزهای اگزوتیک دارای اسپریدهای گستردهتری هستند و نسبت به تغییرات ناگهانی و تحولات سیاسی و مالی بسیار حساس هستند.

اسپرد چیست؟

در بازارهای مالی جهانی مفهومی به نام اسپرد وجود دارد که تاثیر مهمی در معاملات و موفقیت معاملهگران در بازار فارکس و دیگر بازارهای مالی جهان دارد. هنگامی که میخواهید در بازار فارکس جفت ارزی را معامله کنید، هنگام معامله یک عدد مشخص نمیبینید؛ بلکه دو قیمت وجود دارند؛ یکی قیمت خرید و دیگری قیمت فروش. اختلاف میان این دو قیمت را اسپرد میگویند. عوامل متعددی بر روی اسپرد بازار فارکس تاثیرگذار هستند؛ از جمله:

- نقدینگی و حجم بازار: وقتی که حجم معاملاتی بر روی یک دارایی زیاد باشد، اسپرد آن به حداقل میرسد.

- نوسانات بازار.

- اعتبار دارایی معاملهشونده: هرچه اعتبار دارایی معاملهشونده بهتر و بیشتر باشد، اسپرد آن کمتر است.

چگونه در فارکس معامله کنیم؟

در قدم اول باید در یک کارگزاری ثبتنام کرده و یک حساب معاملاتی باز کنید تا توسط آن به بازار بینالملی معاملات ارز دسترسی پیدا کنید. این حساب باید یک حساب واقعی باشد، زیرا در حسابهای دمو فقط میتوانید استراتژیهای خود را آزمایش کنید و نمیتوانید به صورت واقعی در معاملات ارز یا سهام نقش داشته باشید. برای انجام معاملات در بازار فارکس در ابتدا باید با انواع تحلیل در این بازار آشنا شوید؛ این تحلیلها شامل تحلیل بنیادی و تحلیل تکنیکال هستند. در تحلیل بنیادی باید از اوضاع اقتصادی یک کشور مطلع باشید و اخبار اقتصادی بزرگ را پیگیری کنید تا بر این اساس بتوانید رفتارهای معاملاتی خود را مدیریت کنید. در تحلیل تکنیکال باید با انواع سیستمهای معاملاتی آشنا باشید و بعد از یادگیری آنها، یک سیستم معاملاتی را انتخاب کنید و بر اساس آن معامله کنید . یادتان باشد که اساس فارکس، فرایند خرید و فروش ارزهاست تا سود حاصل شود. در معاملات این بازار، قیمت یک ارز با قیمت ارز دیگری مرتبط است، بنابراین شما همواره به صورت همزمان با دو ارز سروکار دارید؛ ارز پایه همان اولین ارزی است که در یک جفت ارز ظاهر میشود. نکته مهم دیگر اینکه تفاوت قیمت بین ارزها مسبب سود یا زیان شماست.

نحوهی معامله کردن با الگوهای هارمونیک در فارکس

با استفاده از الگوهای هارمونیک، میتوان در بازارهای مالی دنیا، از جمله بازار فارکس وارد شد. فقط کافی است چند مرحله را به خوبی بشناسیم و از آنها استفاده کنیم:

- حدس زدن و تشخیص احتمالی الگو از ابتدای شکل گرفتن الگو

- تعیین استراتژی معامله بر اساس الگو

- مشخص کردن نقاط ورود و خروج، اهداف و حد ضرر

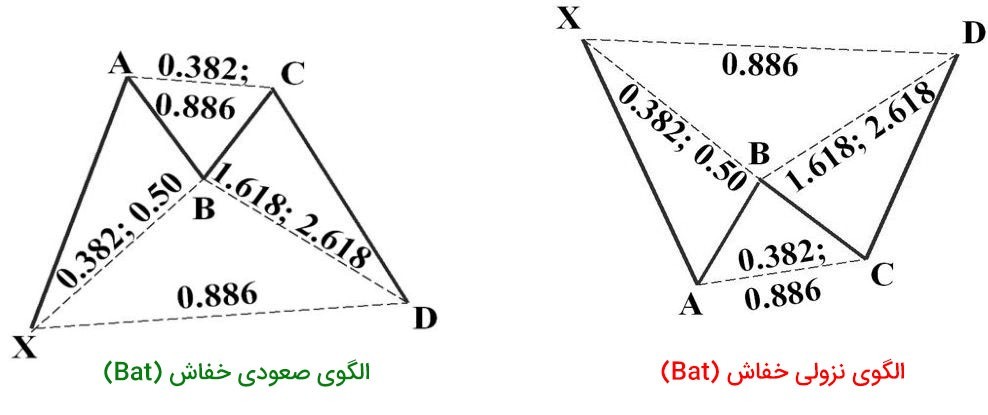

در مرحلهی اول برای تشخیصِ الگوی هارمونیکی که قرار است شکل بگیرد، به موج اصلاحی AB توجه میکنیم؛ به این صورت که پس از حرکت اولیه (XA)، قیمت تا چه سطحی از این حرکت را برای تشکیل نقطهی B اصلاح میکند؟ برای مثال اگر قیمت، ۵۰ درصد موج اولیه را اصلاح کند و پس از آن همسو با موج اولیهی خود حرکت کند، احتمالاً الگوی خفاش در قیمت شکل خواهد گرفت.

در مرحلهی دوم پس از اصلاح در موج AB و تشکیل شدن نقطهی C، تحلیلگران هارمونیککار دو استراتژی معامله پیش روی خود دارند:

- در موج آخر الگوی هارمونیک (CD) معاملهی خود را انجام بدهند

- پس از تشکیل کامل الگوی هارمونیک به معامله بپردازند.

در استراتژی نوع اول، معاملهگران به این صورت معامله میکنند که پس از تشکیل نقطهی C و شکسته شدن خط روند فرضی که نقطهی X را به نقطهی B وصل میکند، وارد معامله شده و هدف معاملهی خود را نقطهی D یا نقطهی پایانی الگو قرار میدهند. استراتژی نوع دوم نیز به این صورت است که پس از اطمینان از اتمام الگو و پیدا کردن نقطهی بازگشتی D که الگو در آن نقطه تمام میشود، معاملهگران وارد معامله در جهت عکس روند موج CD میشوند. دلیل تقسیمبندی الگوهای هارمونیک به صعودی یا نزولی، به روند حرکتی قیمت پس از اتمام الگو برمیگردد. قیمت پس از اتمام الگوهای هارمونیک، در اکثر مواقع بین 38.2 الی 50 درصد موج آخر الگو (CD) را اصلاح میکند. در مرحلهی سوم پس از اینکه معاملهگر تصمیم به ورود به معامله گرفت، به اصطلاح مرحلهی تنظیم سفارش آغاز میشود. در این مرحله با توجه به دو استراتژی معامله با الگوهای هارمونیک که در مرحلهی دوم به آنها اشاره شد، نقاط ورود و خروج، اهداف پلکانی و حد ضرر تعیین میشوند. در استراتژی اول، نقطهی ورود پس از شکسته شدن روند فرضی یا پولبک به این خط روند است و هدف معامله، هدف الگوی هارمونیک مورد نظر محسوب میشود. حد ضرر را نیز میتوان کمی بالاتر (در الگوهای صعودی) یا کمی پایینتر (در الگوهای نزولی) قرار داد یا حتی با محاسبهی سود به زیان مناسب (حداقل دو به یک) میتوان از نقطهی C هم به عنوان حد ضرر استفاده کرد. در استراتژی دوم، نقطهی ورود به معامله، نقطهی D یا نقطهی پایانی الگو است و اهداف پلکانی به ترتیب سطوح 38.2 و 50 درصد اصلاحی موج CD هستند. حد ضرر نیز کمی پایینتر از نقطهی D قرار داده میشود. هر الگوی هارمونیک یک ناحیهی بازگشتی احتمالی دارد که اصطلاحاً به آن PRZ یاPotential Reversal Zone گفته میشود که الزاماً نشانگر نقطهی بازگشت دقیق قیمت نیست، زیرا نقطهی D ترکیبی از سطوح فیبوناچی دو موج مختلف است و احتمال دارد این دو سطح روی هم قرار نگیرند. اما اگر حرکات قیمت به قدری هماهنگ باشند که دو سطح فیبوناچی مربوط به موج آخر که یکی از موج BC و دیگری از موج XA ناشی میشود، روی هم یا در نزدیکی هم قرار بگیرند با الگوی هارمونیک ایدهآل مواجهیم که علاوه بر اینکه از اعتبار بیشتری برخوردار است، سطوح آن نیز معتبرتر خواهند بود. الگوهای هارمونیک در هر بازار مالی و هر تایم فریم تشکیل میشوند، یعنی به دفعات میتوان این الگوها را در تایم های بسیار کوچک حتی یک دقیقه مشاهده کرد، اما کاربرد اصلی این الگوها در تایم فریمهای بزرگ نمود پیدا میکنند.